اسٹیٹ بینک کا نیا قانون: کیا اعتراضات درست ہیں؟

موجودہ حکومت آنے کے بعد جس قدر معیشت پر بحث ہوئی ہے اور معاشی معاملات پر جس قدر سیاست ہورہی اس سے قبل نہیں ہوئی تھی۔ مہنگائی یا افراطِ زر، زرِمبادلہ کے ذخائر، روپے کی قدر اور عالمی تجارت کے ساتھ ساتھ گزشتہ تقریباً ایک سال سے اسٹیٹ بینک کا نیا قانون بھی زیرِ بحث ہے۔

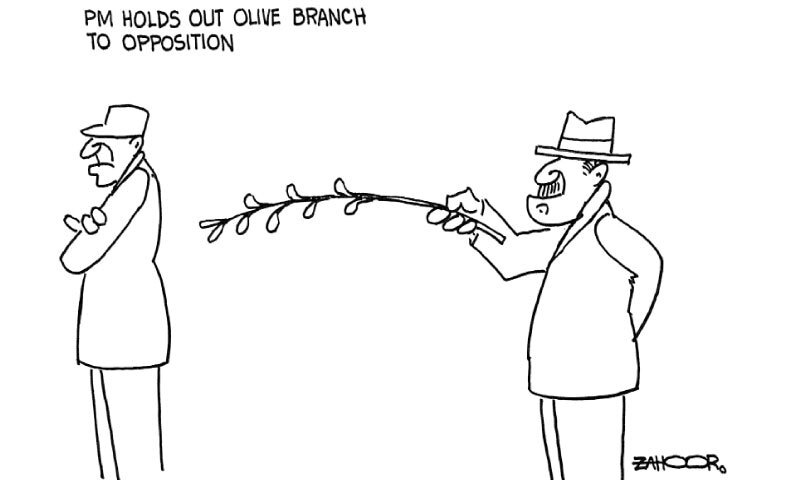

اس قانون کو جس طرح حکومت نے بغیر کسی بحث اور مباحثے کے قومی اسمبلی سے منظور کروایا ہے اور جس طرح سے اپوزیشن کو قابو کرکے سینیٹ سے منظوری دلوائی ہے، اس نے اس قانون پر سیاسی بحث کو مزید گہرا اور گھمبیر کردیا ہے۔

اس قانون کی منظوری کے حوالے سے آئی ایم ایف کی دلچسپی نے معاملے کو مزید مشکوک بنادیا ہے۔ کیونکہ عالمی مالیاتی ادارے نے اسٹیٹ بینک کی خودمختاری کے قانون کی منظوری سے پاکستان کے قرض کی بحالی کو مشروط کیا تھا اور چونکہ حکومت اس قانونی مسودے کو بروقت منظور کروانے میں ناکام رہی تھی اس وجہ سے آئی ایم ایف کے بورڈ کے اجلاس کو بار بار ملتوی کروایا گیا۔

اس قانون پر عوامی سطح پر بہت بحث ہورہی ہے۔ اپوزیشن جماعتوں کی جانب سے گورنر اسٹیٹ بینک کو وائسرائے یا ایسٹ انڈیا کمپنی کا نمائندہ قرار دیا جارہا ہے۔ اسٹیٹ بینک کو چونکہ قانون نافذ کرنے والے اداروں کی تفتیش سے استثنٰی دیا گیا ہے اس لیے ادارے کو ریاست سے اوپر ایک اور ریاست قرار دیا جارہا ہے۔

یہ حقیقت ہے کہ جب سے پاکستان عالمی مالیاتی فنڈ کا حصہ بنا ہے تب سے ہی اسٹیٹ بینک کو خود مختار بنانے کے حوالے سے متعدد ترامیم کی گئی ہیں۔ ان ترامیم کی وجہ سے نہ صرف پاکستان کے مالیاتی اور خصوصاً بینکاری نظام کو خود مختار بنایا گیا ہے بلکہ اس میں ترقی بھی ہوئی ہے۔ اسٹیٹ بینک کے قانون میں 1994ء، 1997ء، 2012ء اور 2015ء میں تبدیلی کی گئی تھی اور اب 2022ء میں بھی ترمیم کی گئی ہے۔

سسٹین ایبل ڈیولپمنٹ پالیسی انسٹیٹیوٹ (ایس ڈی پی آئی) کے ریسرچ فیلو ڈاکٹر ساجد امین کا کہنا ہے کہ ’اسٹیٹ بینک کو بہت زیادہ آزادی حاصل نہیں ہونی چاہیے۔ جس طرح اس بل کو منظور کروایا گیا ہے وہ درست نہیں ہے۔ اس حوالے سے پارلیمان میں کھلی بحث کا موقع ملنا چاہیے تھا‘۔

اسمبلی سے منظور شدہ قانونی مسودے کو پڑھا جائے تو پتا چلتا ہے کہ اسٹیٹ بینک کے نئے قانون میں قیمتوں میں استحکام، مالیاتی استحکام، معاشی ترقی، حکومت کو قرض دینے پر پابندی، اسٹیٹ بینک کی مالیاتی وسائل کی انتظامی آزادی، گورننس اور احتساب کے حوالے سے بڑی ترامیم تجویز کی گئی ہیں۔

افراطِ زر پر کنٹرول اسٹیٹ بینک کا اہم ہدف

نئے قانون میں اسٹیٹ بینک کے 3 اہداف مقرر کیے گئے ہیں۔ ان میں

- پہلا ہدف قیمتوں میں استحکام،

- دوسرا مالیاتی صنعت کا استحکام اور

- تیسرا معاشی ترقی ہے

اس قانونی مسودے کے حوالے سے اسٹیٹ بینک کے گورنر کا کہنا تھا کہ ’اہداف کو اوپر نیچے لکھنے سے فرق نہیں پڑتا ہے۔ اسٹیٹ بینک تینوں اہداف کو حاصل کرنے کی کوشش کرے گا‘۔ مگر اس حوالے سے جو وضاحت اسٹیٹ بینک نے تحریری طور پر کی ہے اس میں قیمتوں کے استحکام کو بنیادی ہدف قرار دیا گیا ہے۔

اسٹیٹ بینک کے اس قانون کے حوالے سے وزارتِ خزانہ نے ایک وضاحت جاری کی جس میں متعدد سوالات کا جواب دینے کی کوشش کی گئی تھی۔ اسی میں بتایا گیا کہ اسٹیٹ بینک کے بنیادی ہدف یعنی قیمتوں میں استحکام حاصل کرنے کے لیے افراطِ زر کو قابلِ برداشت سطح پر رکھنے کی صلاحیت اسٹیٹ بینک کے پاس ہے اور وہ اپنے متعدد اقدامات اور مانیٹری ٹولز کے ذریعے یہ نتیجہ حاصل کرسکتا ہے۔

ساجد امین کا کہنا ہے کہ ’پاکستان جیسے ملکوں میں سپلائی کی سائیڈ شاکس [سپلائی سائیڈ شاکس سے مراد متعدد چیزیں ہوسکتی ہیں جیسے فصل کی خرابی، ایندھن کا مہنگا ہونا، جانوروں میں کوئی بیماری آجانا یا اچانک انپٹ لاگت کا بڑھ جانا وغیرہ] کی وجہ سے مہنگائی ہوتی ہے۔ معیشت کا ایک بڑا حصہ غیر دستاویزی ہے اور ہماری تجویز ہے کہ اسٹینڈرڈ انفلیشن ٹارگٹ کے بجائے انٹیگریٹڈ انفلیشن ٹارگٹ کی طرف جایا جائے جس میں مالی استحکام کو دیکھا جاتا ہے۔

انڈونیشیا، ملائشیا، فلپائن، کولمبیا، منگولیا، بھوٹان اور اردن کے مرکزی بینکوں کا بنیادی ہدف مہنگائی کو کنٹرول کرنا ہے اور ان ملکوں کے تجربات سے یہ بات سامنے آئی ہے کہ مستحکم ترقی کے لیے قیمتوں میں استحکام ضروری ہے۔ جن مرکزی بینکوں کا ہدف قیمتوں میں استحکام ہے وہاں افراطِ زر بھی کم ہے اور ترقی کی شرح بھی مستحکم ہے۔

مگر ماہرین اسٹیٹ بینک کی اس دلیل کو درست تسلیم نہیں کرتے کہ وہ مانیٹری ٹولز کے ذریعے افراطِ زر کو کنٹرول کرسکتا ہے۔ ان کا کہنا ہے کہ اسٹیٹ بینک مہنگائی جانچنے کے لیے وفاقی ادارہ شماریات کے جاری کردہ کنزیومر پرائز انڈیکس (سی پی آئی) کو استعمال کرتا ہے۔ اس سی پی آئی کا 34 فیصد حصہ کھانے پینے کی اشیا پر مشتمل ہوتا ہے جبکہ اس میں 24 فیصد حصہ بجلی کا ہے۔ پاکستان میں کھانے پینے کی اشیا کی سپلائی چین بہت مضبوط نہیں ہے اور اس وجہ سے اشیائے خور و نوش میں مہنگائی دیکھی جاتی ہے۔

ماہرین کے مطابق موجودہ حکومت کے دور میں بھی قبل از کورونا دیکھا گیا کہ بنیادی شرح سود 13.25 فیصد تھی، اس کے باوجود آٹا، چینی اور خوردنی تیل بہت زیادہ مہنگا ہوا۔ یعنی سخت مانیٹری پالیسی اشیا خور و نوش کی قیمتوں میں استحکام برقرار رکھنے میں ناکام نظر آئی۔

بچتوں کا فروغ شامل کیوں نہیں؟

ملکی معیشت میں بینکاری نظام کی اہمیت سے کوئی انکار نہیں کرسکتا ہے۔ بینک نہ صرف سرمائے کے لین دین اور رقوم کی منتقلی کی سہولت فراہم کرتے ہیں بلکہ اس کے ساتھ وہ عوام کی رقوم کو اپنے پاس رکھتے ہیں اور اس کے عوض کاروبار کے لیے قرضہ دیتے ہیں۔

پاکستان میں بینکاری کا شعبہ اپنے منافع کی وجہ سے بھی بہت اہم رہا ہے۔ اسٹیٹ بینک کی رپورٹ کے مطابق بینکوں نے ایک ہزار 900 ارب روپے کی سرمایہ کاری پر سال 2020ء میں 670 ارب روپے کا مجموعی منافع کمایا جس کو خود اسٹیٹ بینک غیر مناسب منافع کہتا ہے، مگر پاکستان میں بچتوں کی شرح جی ڈی پی کے مقابلے میں بہت کم ہے۔

یہاں سوال پیدا ہوتا ہے کہ یہ شرح کم کیوں ہے؟ اس کی بڑی وجہ یہ ہے کہ بینکوں میں رکھی رقوم پر دیا جانے والا منافع نہایت قلیل ہے۔ تقریباً تمام بینک اپنے کھاتے داروں کو افراطِ زر کی شرح سے بہت کم منافع دیتے ہیں یعنی اگر بینک میں سرمایہ رکھا جائے تو اس کی قدر ہر گزرتے دن کے ساتھ کم ہوتی جاتی ہے مگر اس کے عوض بینک ہوش رُبا منافع کماتے ہیں۔

گورنر اسٹیٹ بینک نے فیوچر سمٹ کے 5ویں ایڈیشن میں ملکی معیشت میں سب سے بڑا مسئلہ بچتوں کی کم ترین شرح کو قرار دیا تھا۔ رضا باقر کے مطابق ’اگر پاکستان اپنی مقامی بچتوں کو فروغ دے تو پاکستان کو بار بار آئی ایم ایف کے پاس نہیں جانا پڑے گا اور ان بچتوں کی بنیاد پر پاکستان میں سرمایہ کاری کے لیے سرمایہ دستیاب ہوگا‘۔

اگر بچتوں کی اہمیت اس قدر ہی تھی کہ ان کو بڑھا کر مستقبل میں آئی ایم ایف سے چھٹکارا حاصل کیا جاسکتا تھا مگر اس کو اسٹیٹ بینک کے اغراض و مقاصد میں شامل ہی نہیں کیا گیا، آخر کیوں؟ اگر بنیادی مقصد ملک کو آئی ایم ایف سے نجات دلانا تھا تو اسٹیٹ بینک کے اہداف میں مقامی بچت کو بھی شامل کیا جانا چاہیے تھا۔

حکومت کو قرض دینے پر پابندی

نئے قانونی مسودے میں اسٹیٹ بینک سے حکومت کو قرض دینے پر پابندی عائد کردی گئی ہے۔ گزشتہ 20 سال کی رپورٹنگ میں یہ دیکھا گیا ہے کہ پاکستان جب بھی آئی ایم ایف پروگرام کا حصہ بنتا ہے اس میں یہ شرط رکھی جاتی تھی کہ حکومت براہِ راست اسٹیٹ بینک سے قرض نہیں لے گی۔ اس کے حوالے سے پیش کردہ وضاحت میں کہا جاتا ہے کہ اگر حکومت مرکزی بینک سے قرض لیتی ہے تو اسٹیٹ بینک بغیر کسی معاشی سرگرمی کے نوٹ چھاپ کر رقم فراہم کرتا ہے۔ نئے قانون میں مرکزی بینک پر یہ پابندی بھی عائد کردی گئی ہے کہ وہ حکومت کی سیکیوریٹیز بھی نہیں خرید سکے گا۔

اس حوالے سے پیش کردہ سرکاری وضاحت میں کہا جاتا ہے کہ حکومت کی جانب سے مرکزی بینک سے لیے جانے والے قرضے سے معیشت میں افراطِ زر پیدا ہوتا ہے اور ادائیگیوں کے توازن میں مشکلات پیدا ہوتی ہیں۔ پاکستان میں اس قسم کے قرضے مالیاتی نظم و نسق میں عدم استحکام کی وجہ بھی بنتے ہیں۔ عالمی سطح پر پاکستان کا ٹیکس ٹو جی ڈی پی تناسب بہت کم ہونے کی وجہ سے پاکستان میں ٹیکسوں کی وصولی کی شرح بھی کم ہے۔ اس کے باعث پاکستان کو ہر بار آئی ایم ایف کے پاس جانا پڑتا ہے۔

سرکاری وضاحت میں ان ملکوں کا نام تو نہیں لیا گیا مگر یہ کہا گیا ہے کہ زیادہ تر ترقی یافتہ ممالک، تقریباً نصف ابھرتی ہوئی معیشتوں اور ہر 5 میں سے ایک ترقی پذیر ملک کے مرکزی بینک پر یہ پابندی عائد ہے، مگر جب تحقیق کی تو پتا چلا کہ امریکی مرکزی بینک فیڈرل ریزرو امریکی حکومت کو مخصوص معاشی حالات میں قرض دیتا ہے جبکہ برطانیہ کا مرکزی بینک، بینک آف انگلینڈ حکومتی بانڈز میں سرمایہ کاری کرتا ہے۔

اسٹیٹ بینک کے سابق گورنر شاہد ایچ کاردار کا کہنا ہے کہ ’اسٹیٹ بینک اگرچہ حکومت کو براہِ راست قرضہ نہیں دیتا مگر وہ بینکوں کے ذریعے حکومت کو قرض ضرور دیتا ہے۔ اس مقصد کے لیے ہر ہفتے بینکوں کو ایک ہزار ارب روپے کا قرضہ دیا جاتا ہے جس پر بینک آدھے سے ایک فیصد تک منافع رکھ کر حکومت کو قرض دیتے ہیں‘۔

معروف معاشی تجزیہ کار قیصر بنگالی کا کہنا ہے کہ ’اسٹیٹ بینک کا نیا قانون دراصل سانحہ مشرقی پاکستان جیسا بڑا سانحہ ہے۔ اسٹیٹ بینک حکومت کا بینک ہے، مگر اب حکومت اس سے قرضہ نہیں لے سکتی ہے‘۔

اس کا فوری اثر یہ نکلا ہے کہ حکومتِ پاکستان افغانستان کی مالی معاونت کے لیے ایک اکاؤنٹ کھولنا چاہتی تھی مگر اسٹیٹ بینک نے اس حوالے سے بینکوں کو ہدایات جاری کرنے سے انکار کردیا ہے۔ نئے اسٹیٹ بینک مسودے سے پاکستان کی معاشی خودمختاری ہی نہیں بلکہ سیاسی خودمختاری بھی متاثر ہوئی ہے۔

اگر یہ مان بھی لیا جائے کہ اسٹیٹ بینک حکومت کو قرض نہیں دے گا تو کیا معیشت میں غیر پیداواری سرمائے کی تخلیق ختم ہوجائے گی؟

شاہد ایچ کاردار کہتے ہیں کہ ‘ایسا نہیں ہوسکتا ہے کیونکہ پاکستان کی معیشت کا ایک بڑا حصہ غیر دستاویزی ہے جو نقد لین دین کرتا ہے۔ اس وقت زیرِ گردش کرنسی 6 ہزار 700 ارب روپے ہے جو بہت سے ان ممالک سے زیادہ ہے جن کی مثال دی جاتی ہے۔ اس کے علاوہ سمندر پار پاکستانیوں کی ترسیلات 23 سے 24 ارب کی ہوں گی۔ اس طرح 4 ہزار ارب روپے معیشت میں شامل ہوں گے۔ یعنی معیشت میں 10 ہزار ارب روپے پر اسٹیٹ بینک کے مانیٹری ٹولز کا کوئی اثر نفوس نہیں ہے۔ یعنی یہ بات کان کو سیدھا پکڑنے کے بجائے ہاتھ گھما کر پکڑنے کے مترادف ہوگئی ہے‘۔

احتساب کا عمل

اسٹیٹ بینک کے نئے قانون میں دفع 52 اے کا اضافہ کیا گیا ہے۔ جس میں اسٹیٹ بینک کے حکام کو نیب اور ایف آئی اے کی کارروائیوں سے تحفظ دیا گیا ہے۔ یہ تحفظ گورنر سمیت تمام ملازمین پر لاگو ہوگا۔ یعنی اگر اسٹیٹ بینک کے ان حکام کے فیصلوں کی وجہ سے اگر کوئی نقصان ہوگا تو ان کے خلاف نیب اور ایف آئی اے کارروائی نہیں کرپائے گی اور نقصان کی ادائیگی بھی بینک خود کرے گا۔

اس حوالے سے سابق گورنر شاہد ایچ کاردار کہتے ہیں کہ ’اس شق کا تعلق آئی ایم ایف سے نہیں ہے۔ آئی ایم ایف کو شفافیت پر کوئی اعتراض نہیں ہوتا۔ یہ شق موجودہ گورنر نے ازخود یا اپنے کسی اقدام کو تحفظ دینے کے لیے شامل کروائی ہے‘۔

سابق وزیرِ خزانہ اور عالمی بینک میں خدمات سرانجام دینے والے مفتاح اسمٰعیل کہتے ہیں کہ ’جو سہولت اور رعایت وزیرِاعظم کو حاصل نہیں وہ رعایت گورنر اسٹیٹ بینک کو دے دی گئی ہے‘۔

انہوں نے سوال اٹھایا کہ ’جب ملک کا کوئی ادارہ نیب اور ایف آئی اے کی دسترس سے محفوظ نہیں تو پھر کس طرح اسٹیٹ بینک کو رعایت دے کر اس کو ریاست کے اوپر ریاست بنایا جارہا ہے؟ موجودہ گورنر اسٹیٹ بینک بلند شرح سود کے ذریعے ہاٹ منی لائے اور جیسے ہی شرح سود کم ہوئی وہ رقم واپس چلی گئی اس عمل سے پاکستان کے خزانے کو 1500 ارب روپے کا نقصان ہوا ہے۔ واقفان حال کا کہنا ہے کہ ہاٹ منی کے کیس سے بچنے کے لیے یہ شق شامل کی گئی ہے‘۔

سرکاری وضاحت میں کہا گیا ہے کہ اسٹیٹ بینک کے اقدامات کے حوالے سے احتساب اور جوابدہی میں اضافہ کیا گیا ہے۔ اہداف کو واضح طور پر بیان کرنے سے اسٹیٹ بینک کی کارکردگی کا بہتر طور پر جائزہ لیا جاسکے گا۔ احتساب کا دوسرا ذریعہ ہے کہ گورنر اسٹیٹ بینک اپنی سہ ماہی اور سالانہ رپورٹ پارلیمنٹ کو پیش کرتا ہے اور پارلیمنٹ کو جوابدہ ہے۔ اس طرح کی قانون سازی کولمبیا، میکسیکو، انڈونشیا، عراق، کوریا اور مصر کے مرکزی بینکوں کے حوالے سے بھی کی گئی ہے۔

حکومت اور اسٹیٹ بینک کے درمیان تعلق

نئے قانون میں اسٹیٹ بینک کے مانیٹری اور فسکل پالیسی بورڈ کو ختم کردیا گیا ہے اور قانون میں کہا گیا ہے کہ گورنر اسٹیٹ بینک وزیرِ خزانہ سے براہِ راست اور قریبی رابطہ رکھیں گے۔ اس حوالے سے کوئی ادارہ جاتی طریقہ کار وضع نہیں کیا گیا ہے جس سے کسی بھی پالیسی پر حکومت کے ساتھ رابطے کا ذریعہ تقریباً ختم ہوگیا ہے۔ اب یہ گورنر اسٹیٹ بینک کی مرضی ہے کہ وہ وزیرِ خزانہ سے تعلق رکھے یا نہ رکھے۔

اس حوالے سے شاہد ایچ کاردار کا کہنا ہے کہ ’ایک رپورٹ کو پارلیمنٹ ارسال کرنا ایک غیر واضح اور مبہم طریقہ کار ہے اور اس حوالے سے جامع طریقہ کار وضع ہونا چاہیے۔ اسٹیٹ بینک شرح سود کا تعین کرتا ہے۔ بنیادی شرح سود 13.25 فیصد کرنے سے حکومت کی سود کی ادائیگی بجٹ کا سب سے بڑا حصہ بن گئی ہے۔ مگر بجٹ کی سب سے بڑی ادائیگی کے حوالے سے پارلیمنٹ اسٹیٹ بینک سے کیسے باز پرس کرے گی؟‘

گورنر اور دیگر اسامیوں پر تقرریوں اور مراعات کا تعین

گورنر اسٹیٹ بینک کی تقرری کا مکمل اختیار وزیرِاعظم سے لیتے ہوئے اس میں صدرِ مملکت کو بھی شامل کردیا گیا ہے لیکن اگر گورنر اسٹیٹ بینک پارلیمنٹ کو جوابدہ ہے تو پھر اس کی تقرری کا اختیار بھی پارلیمنٹ کو تفویض ہونا چاہیے اور امریکا کی طرح گورنر کی تقرری کی منظوری سے قبل اسے پارلیمانی کمیٹی کے سامنے پیش ہونے کی شرط کو شامل کیا جانا چاہیے تھا۔

اس کے علاوہ گورنر اسٹیٹ بینک اور دیگر 15 حکام کا تقرر حکومت کرے گی مگر ان کی تنخواہ اور مراعات کا تعین حکومت نہیں بلکہ اسٹیٹ بینک کا بورڈ کرے گا۔ اس طرح گورنر اسٹیٹ بینک نے پورے مرکزی بینک کو ایک کارپوریٹ ادارے والے اختیارات دلوا دیے ہیں۔ اس کے برعکس حکومت کے ذیلی اداروں کے سربراہان کے لیے خصوصی پے اسکیل اسی لیے متعارف کروایا گیا ہے کہ اگر ماہرین کو بھرتی کرنا ہو تو اس کی گنجائش نکل سکے مگر اسٹیٹ بینک نے خود کو اس عمل سے بھی آزاد کرلیا ہے۔

شاہد ایچ کاردار کہتے ہیں کہ ’اگر بورڈ نے ہی تنخواہوں کا تعین کرنا ہے تو پھر اس میں ہونے والی بحث کو شائع کرنے کا اہتمام کیا جائے اور عوام کو آگاہ کیا جائے کہ گورنر اسٹیٹ بینک اور ڈپٹی گورنر اسٹیٹ بینک کو کن بنیادوں پر کیا مراعات دی گئی ہیں‘۔

اس کے علاوہ گورنر اسٹیٹ بینک اور دیگر اہم تقرریوں کے لیے مدت 3 سال سے بڑھا کر 5 سال کردی گئی ہے اور اس میں 5 سال کی توسیع کو شامل کیا گیا ہے۔ اس پر ماہرین نے شدید تنقید کی ہے۔

اگر سابقہ قانون میں مدت ملازمت 3 سال تھی تو اس میں مزید ایک مدت کے لیے تقرری کی گنجائش سے کوئی بھی فرد مسلسل 6 سال تک گورنر اسٹیٹ بینک یا اہم عہدے پر رہ سکتا تھا۔ 5 سال کی مدت اور مزید ایک مدت کی توسیع سے یہ دورانیہ 10 سال ہوگیا ہے۔ جبکہ پاکستان میں یہ تجربہ رہا ہے کہ کوئی بھی حکومت 5 سال مکمل نہیں کرتی ہے۔ ساجد امین، شاہد ایچ کاردار اور دیگر کا یہی کہنا ہے کہ ’5 سال کی مدت کے بعد دوبارہ تقرری کا طریقہ کار درست نہیں ہے‘۔

شاہد ایچ کاردار کہتے ہیں کہ ’جن چیزوں پر اسٹیٹ بینک نے خودمختاری مانگی ہے اس پر انہیں ماضی میں بھی کسی نے کچھ نہیں کہا ہے۔ اگر اسٹیٹ بینک بنیادی شرح سود 13.25 فیصد کر بھی دے تو اس پر کس نے انہیں روکا؟ یا اسٹیٹ بینک نے روپے کی قدر میں اپنی مرضی سے اتار چڑھاؤ کیا تو بھی کسی نے اسٹیٹ بینک کو کچھ نہیں کہا‘۔

اسٹیٹ بینک کے نئے قانون میں بظاہر ادارے کو سیاسی دباؤ سے آزاد کرنے کی کوشش کی گئی ہے مگر اس کوشش میں بہت سے اقدامات ایسے ہیں جن پر کُھل کر بحث کے بعد مناسب تبدیلیاں کی جاتیں تو بہتر ہوتا۔ حکومت نے جس انداز میں اس کو منظور کروایا ہے اس سے اس قانونی مسودے پر عوامی شکوک میں اضافہ ہورہا ہے۔

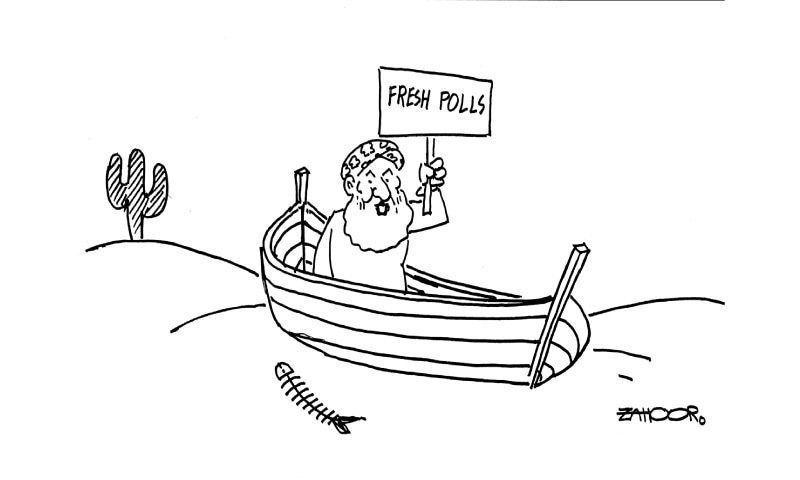

اسٹیٹ بینک کے اس قانون پر خود حکومت کی مشینری کو بھی اعتماد نہیں ہے۔ اس قانون کے حوالے سے وزیرِ خزانہ شوکت ترین نے کہا کہ ’آنے والی حکومت اگر یہ سمجھے کہ اسٹیٹ بینک کا بورڈ باغی ہوگیا ہے اور حکومت کی معاشی پالیسیوں کے حوالے سے رکاوٹ بن رہا ہے تو پارلیمنٹ اس قانون کو سادہ اکثریت سے ختم کرسکتی ہے۔ یہ ایکٹ آف پارلیمنٹ ہے نہ کہ کوئی آئینی ترمیم‘۔

وزیرِ خزانہ کا یہ بیان اس قانون کے مستقبل کے حوالے سے تصویر کو واضح کرتا ہے کہ موجودہ حکومت میں مالیاتی شعبے کی قیادت بھی اس قانونی مسودے سے بہت زیادہ متفق نظر نہیں آتی ہے۔ ممکن ہے کہ اسٹیٹ بینک کی خود مختاری واپس لینا سیاسی جماعتوں کا نعرہ بن جائے اور آئندہ انتخابات میں سیاسی جماعتیں اپنے منشور میں بھی اس قانون کے خاتمے کو شامل کرلیں۔

لائیو ٹی وی

لائیو ٹی وی